1. 《大美丽法案》的核心内容有哪些?

该法案基本实现了特朗普在去年竞选时提出的“企业与家庭减税永久化”的主张,同时秉持了共和党所倡导的“小政府”理念,针对医疗补助与营养援助计划等社会福利支出进行了压缩削减,以达到“不养懒人”的目的。此外,法案还加快取消清洁能源补贴,这与特朗普支持化石能源、反对新能源的观点也是一致的(图表1)。具体来看:

图表1:《大美丽法案》的核心内容

2)个人及家庭减税:法案将永久延续《减税与就业法案》(TCJA)中较低的个人所得税税率与分档结构,维持当前37%的最高边际税率。同时,法案加大了税收抵扣:永久保留TCJA设立的加倍标准扣除额,并自2025年起在现有基础上一次性上调750美元[3]。在州和地方税抵扣方面(SALT),将上限从目前的1万美元提高至4万美元(自2025年开始实施),但同时设定“日落条款”,自2030年起恢复至1万美元。法案也对劳动收入中的部分项目给予税收优惠:小费收入在2.5万美元以内可免税,加班工资则有最多1.25万美元的免税额度。

此外,汽车贷款利息每年可抵扣最多1万美元;年满65岁的老年人可享受最高6000美元的年度社会保障金专项抵税额度。法案还永久化了第199A条款下的20%合格商业收入抵扣,继续支持个体经营者和合伙制企业。在家庭税收方面,儿童税收抵免将从目前的每名儿童2000美元永久性上调至2200美元;儿童与受抚养人照护抵免比例则从现行的35%提高至50%。法案还提出设立“特朗普账户”,专门针对2025年至2028年出生的新生儿:联邦政府将为每名新生儿一次性注资1000美元,家庭每年可追加存入最多5000美元,账户余额将投资于跟踪美国股票指数的基金。雇主也可以为员工账户出资最多2500美元,且这部分金额不计入员工收入。

3)削减清洁能源补贴:法案对2022年《通胀削减法案》(IRA)中多项清洁能源税收抵免条款进行了调整,并提前终止部分优惠政策。具体而言,原本提供的每辆电动车最高7500美元的税收抵免将于2025年9月30日正式到期,不再延续。针对清洁电力项目,法案规定:风电和太阳能等项目仅在法案生效后12个月内开工,或最迟在2027年12月31日前建成投产,方可继续享受生产税抵免(PTC)和投资税抵免(ITC)。相比之下,核能、地热等其他可再生能源项目的税收抵免则可保留至2032年,时间更为宽松。

同时,法案进一步强化对“受关注外国实体”(FEOC)在关键材料供应和资本投入方面的限制。具体措施包括:细化“指定外国实体”与“受外国影响实体”的法律定义,设立关键零部件来源比例上限——若某项目中FEOC来源比例过高,将被直接取消享受税收抵免的资格。此举意在通过供应链审查和准入限制,强化美国在新能源领域的国家安全把控。

4)削减医疗补助(Medicaid):法案对联邦与州共同资助的医疗补助计划(Medicaid)进行大幅收紧。Medicaid主要服务于低收入人群、残疾人、老年人和儿童,覆盖美国约21%人口,并承担了全国约五分之一的医疗支出[4]。法案新增一项对获取福利的工作要求:无业成年人每月需完成至少80小时的工作、培训或志愿服务,方可维持Medicaid资格。法案还加严了资产审查和资格复核程序。此外,用于州级配套资金的“医疗服务提供者税”上限将从目前的6%逐步下调至2032年的3.5%,这将减少州政府的出资额度,并相应缩减联邦政府的补贴配比。

根据美国国会预算办公室(CBO)测算,这些改革措施在未来十年预计可削减约1万亿美元联邦支出,但也将导致约1180万人失去Medicaid医保覆盖[5]。由于农村地区居民对Medicaid依赖程度普遍高于城市,此举可能使大量乡村医院陷入财务困境[6]。为缓解影响,法案提出设立一项为期5年的专项基金,总额达500亿美元,用于支持农村医院维持运营与服务能力。

5)削减补充营养援助计划(SNAP):法案通过了三项改革措施削减SNAP支出:一是调整节俭食品计划,二是扩大受益人的工作义务,三是重新分配联邦与州政府之间的成本分担机制[7]。在现行制度下,SNAP福利发放所需资金由联邦政府全额承担,而行政管理费用则由联邦和州政府按1:1比例分摊。新法案要求各州将行政成本的承担比例从50%提高至75%,并引入新的成本共担机制:如果某州存在较高的“错发率”(即错误发放福利的比例),该州还需分担一部分本应由联邦支付的福利发放费用。

此举实质上将更多财政压力转移至州一级政府[8]。根据CBO的预测,这些将在未来十年使联邦政府减少约1860亿美元的SNAP支出[9]。而根据CBPP的研究,这些削减最终可能会影响到4000多万人的福利,其中包括约1600万儿童、800万老年人和400万非老年残疾人等[10]。

6)提高债务上限:法案将新增联邦债务上限从原先众议院版的4万亿美元上调至5万亿美元。

不同机构测算显示,《大美丽法案》总体上会推高财政赤字,然而,由于特朗普政府同时在使用关税增加财政收入,我们必须综合考察“对外加税、对内减税”这一组合的经济刺激效果。根据CBO与CRFB的估计,在现有的《大美丽法案》下,考虑利息开支与关税收入,2024财年赤字率为6.3%,2025财年回落至5.6%,2026财年上升至6.1%。这表明,财政在2025年是边际收紧的,但到了2026年将重新转为扩张。如果我们假设财政乘数约为1,那么财政对2026年GDP增长的拉动约为0.5个百分点[11]。此外,文献显示财政冲击对于通胀的影响乘数在0.1-0.5之间[12],我们不妨假设这个乘数为0.3,那么对2026年通胀率的推升作用约为0.15个百分点。

财政扩张推高GDP增长,这将增加对货币的交易需求。与此同时,美联储仍在继续“缩表”,这相当于将更多的美国国债投放向市场,同时回收流动性,货币供给将下降。另一方面,财政赤字意味着政府将发行更多国债,要让投资者放弃流动性而持有更多国债,这要求更高的利率水平。由此,短期美元利率将面临上行风险,美元汇率的贬值压力也可能随之减弱。

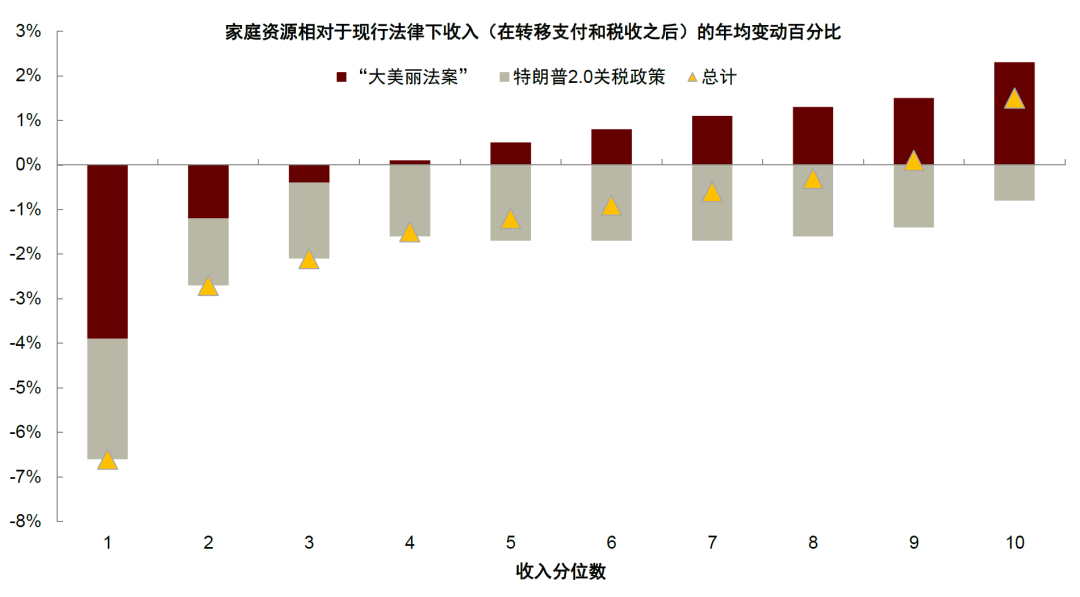

另一个观察是,《大美丽法案》鼓励企业投资和劳动力供给,但对低收入群体的消费支出可能产生抑制作用。这使该法案有利好大企业、不利低收入者、“劫贫济富”的嫌疑。例如,法案永久化了多个企业税收优惠政策,降低了企业面临的政策不确定性,有利于资本开支。对小费和加班收入的免税处理有助于提高劳动激励,而更严格的Medicaid与SNAP资格审查将促使部分劳动力重新进入市场,增强劳动力供给。但另一方面,法案削减了针对低收入人群的福利支持,这部分群体的边际消费倾向较高,实际可支配资源减少势必削弱其消费能力。根据耶鲁大学预算实验室测算,减税+关税的组合可能导致美国收入后80%的家庭在税后和转移支付调整后的平均收入下降,而前10%的家庭的收入则可能上升[13](图表2)。从收入分配的角度看,《大美丽法案》可能加剧贫富差距;但从通胀影响来看,这种分配效应反而可能提高供给,抑制需求,从而缓解通胀压力。而通胀风险可控,也将增强财政扩张的可持续性。

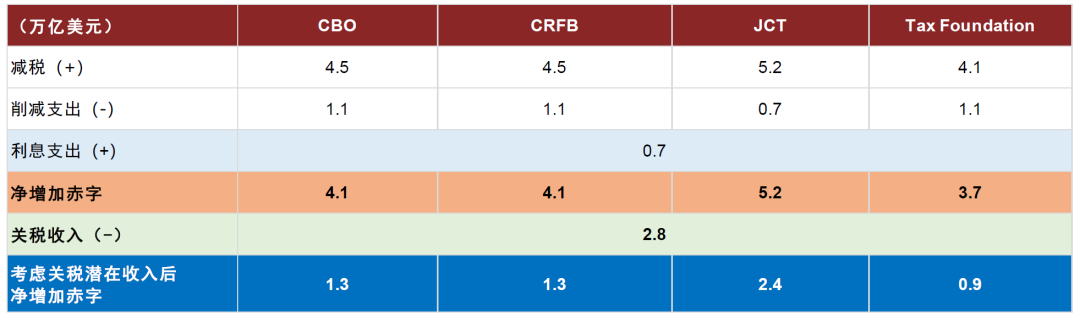

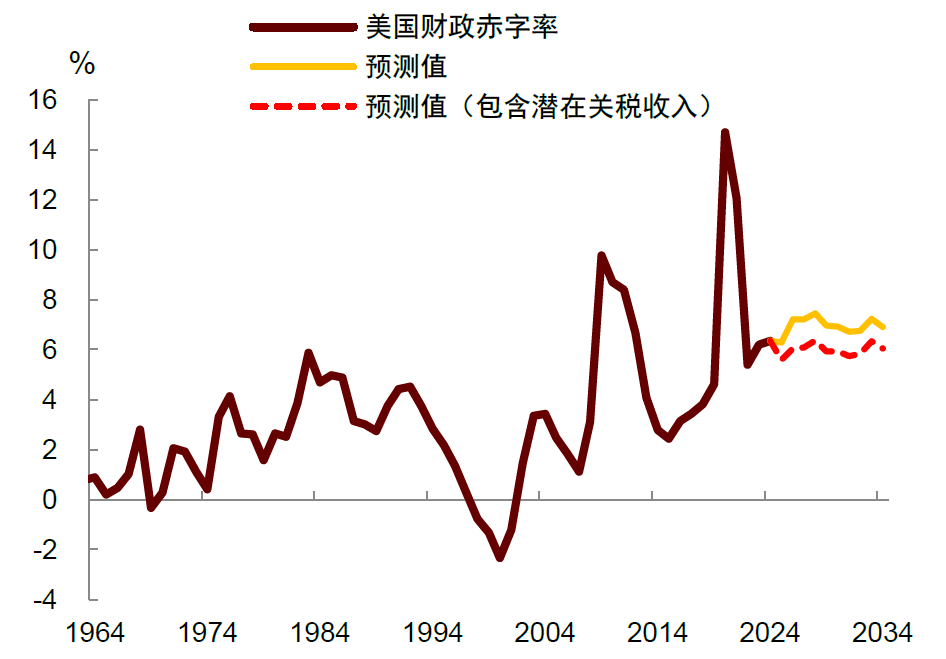

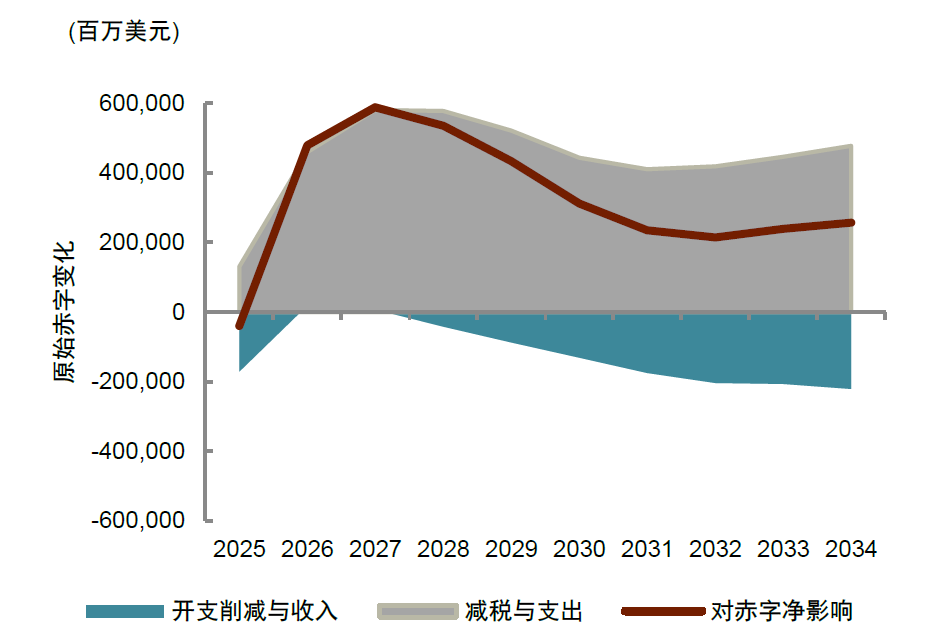

根据CBO测算,《大美丽法案》在2025-2034年间将使联邦赤字净增约3.4万亿美元[14]。在此基础上,再计入约0.7万亿美元的新增利息支出后,赤字增幅将上升至约4.1万亿美元。另一方面,CBO预计关税或可在未来十年带来约2.8万亿美元的潜在收入,若扣除这部分收入,未来十年新增净赤字规模将缩减至1.3万亿美元。我们也参考了CRFB、JCT和Tax Foundation等不同机构的测算,平均来看,四家机构对于未来十年新增净赤字规模的预测中枢为1.5万亿美元(图表3)。根据这些估算,我们预计2025-2034年的赤字率将维持在6%左右(图表4)。从节奏来看,赤字率呈现出“前高后低”走势,这是因为大部分减税措施将在2026-2029年期间推行,到了2030年后,多项减税措施将陆续到期(图表5)。

进一步地,凯恩斯主张国家货币论,反对“金本位”,并将其称为“最后的野蛮”。而由凯恩斯主义演变而来的现代货币理论认为,政府债务与私人债务有本质区别,对于拥有货币主权的国家,其财政约束较小。由此存在一种可能:在通胀可控的前提下,美国财政扩张的空间比过去40年主流经济学所想的要更大[16]。

我们认为凯恩斯主义视角更符合当下的宏观环境:当前美国经济充分就业,通胀温和,财政不需要进一步扩张,但也不必要刻意追求紧缩。维持当前的赤字规模不必然增加政府债务风险,反而是过于追求财政平衡容易造成非必要的失业,不利经济稳定。事实上,《大美丽法案》已经包含了诸多削减福利支出的措施,而且如果法案中的减税条款不能得到延长,叠加关税冲击,将带来显著的财政紧缩效果。

中期来看,美国财政扩张的约束主要来自通胀压力及财政效率下降,但截至目前,这两种情况尚未显现。 此外,疫情后的经验表明,控制通胀其实并非难以实现。即便美联储在2022年加息有所滞后,最终仍成功将通胀压制下来。由此带来另一个推论:在财政相对宽松的环境下,美国货币政策可能在较长时间处于相对偏紧的状态。美联储将从“主角”转为“配角”,货币政策关注点将从“抗通缩”转向“防通胀”。

更多阅读: